REPORTE MENSUAL USDA

Matías Contardi - Belén Maldonado- Bolsa de Comercio de Rosario

Se publicó un nuevo informe mensual de estimaciones de oferta y demanda mundial del USDA, con las primeras previsiones para la campaña 2024/25.

En el día de hoy el Departamento de Agricultura de los Estados Unidos (USDA) publicó un nuevo informe de Estimaciones de Oferta y Demanda Agrícola Mundial (WASDE), donde se dieron a conocer las primeras estimaciones de la campaña comercial 2024/25. Los nuevos guarismos impactan al alza en el Mercado de Chicago.

A continuación, se analizan los principales impactos del informe en el mercado de los cultivos más importantes:

Trigo

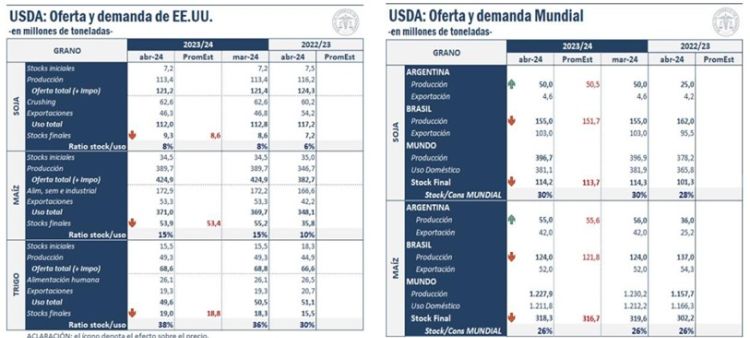

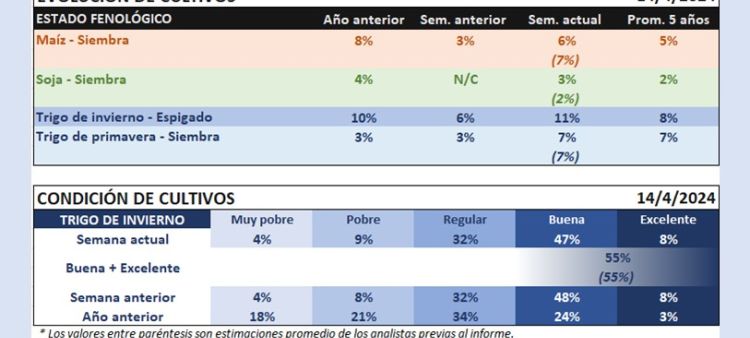

Las primeras perspectivas para el trigo estadounidense 2024/25 muestran un aumento del 8% en la oferta total del cereal, debido a una mayor producción y mayores stocks iniciales. En este sentido, la producción total de trigo se prevé en 50,6 Mt, 1,3 Mt por encima de la cosecha previa, debido a un aumento tanto en la superficie cosechada como en los rendimientos. Esta producción se ubica por debajo de las expectativas del mercado, que anticipaban una cosecha de 51,4 Mt. Por su parte, se prevé un aumento del 4% en el uso total del cereal, debido principalmente a un mayor uso como forraje y como residuo. Las exportaciones marcarían un incremento interanual del 8% para ubicarse en 21,1 Mt, luego de que en 2023/24 se mantuvieran en el nivel más bajo de los últimos 52 años. Por último, las existencias finales previstas para 2024/25 serían un 11% superiores a las del año previo, situándose en 20,8 Mt, el nivel más alto de los últimos cuatro años, aunque por debajo de las expectativas del mercado de 21,4 Mt.

En cuanto a las perspectivas mundiales para el trigo en 2024/25, la producción global alcanzaría la cifra récord de 798,2 Mt, aunque se registraría un ligero descenso de los suministros del cereal debido a las menores existencias remanentes en varios países, sobre todo en China y en Rusia. La producción del mayor productor y exportador mundial, Rusia, caería a causa de las heladas y sequías que se están experimentando en el país. En este sentido, la producción del país soviético se ubicaría en 88 Mt, por debajo de las 91,5 Mt registradas durante la campaña previa, en tanto sus exportaciones caerían un 3% hasta 52 Mt. Aún así, se prevé que Rusia siga siendo el principal exportador mundial de trigo en 2024/25. Mientras tanto, se estiman mayores exportaciones para Australia, Argentina, Estados Unidos, Kazajstán y Canadá, pero menores para Ucrania, la Unión Europea y Turquía. El consumo mundial aumentaría 2 Mt para alcanzar la cifra récord de 802,4 Mt, ya que se espera que el uso alimentario, de semillas e industrial continúe creciendo, mientras que el uso para forraje y residual se prevé menor. Los stocks finales, por su parte, caerían a 253,6 Mt, muy debajo de las 257,4 Mt previstas por el mercado.

El informe impacta de manera alcista sobre las cotizaciones en Chicago, dada una menor producción estadounidense y menores stocks finales en relación con lo anticipado por el mercado.

Maíz

Lanzando las primeras proyecciones para la 2024/25, se espera la mayor oferta norteamericana de maíz desde la campaña 2017/18. Aunque la producción caiga un 3% entre ciclos, los buenos rindes proyectados en conjunto con holgados stocks iniciales dejarían una oferta total de 429Mt. Además, la pérdida de mercado de parte de Argentina, Brasil, Rusia y Ucrania, posicionarían a Estados Unidos como el principal exportador del cereal a nivel mundial por segundo año consecutivo. Sin embargo, mayor oferta y una demanda que no crecería al mismo ritmo, culminarían en un nivel de stocks finales en torno a las 53,4Mt, representando el 14,2% del uso proyectado y, en términos absolutos, conformando el nivel más holgado desde la campaña 2018/19.

A nivel global, las primeras estimaciones para la cosecha 2024/25 ascenderían a 1.220 Mt de maíz, marcando un descenso intercampaña del 0,7%. El descenso productivo, luego del récord de la campaña presente, sería explicado en gran parte por la menor cosecha esperada en Estados Unidos, Ucrania, Zambia, Argentina, Malawi, Mozambique y Turquía que parcialmente serían compensadas por mejores desempeños sobre los campos en Brasil, la Unión Europea y China. Mientras tanto, el uso mundial de maíz se proyecta en menos de un punto porcentual al alza, llegando a 1.221 Mt en un marco de importaciones a la baja. Finalmente, los stocks para el cierre de la campaña 2024/25 llegarían a 312,3 Mt, casi 1 Mt por debajo de la 2023/24.

En Chicago, los contratos de futuros cotizan al alza en respuesta a una cosecha norteamericana más ajustada a la prevista por el mercado y stocks finales muy por detrás de las estimaciones previas.

Soja

Las primeras proyecciones para la campaña nueva en Estados Unidos llegan con una oferta más holgada, un mayor nivel de procesamiento, exportaciones y stocks finales que en el ciclo 2023/24. La producción de la oleaginosa llegaría a 121 Mt dada una mayor área sembrada y mejores rindes, incrementando la oferta total por la oleaginosa en un 8% gracias a los mayores stocks iniciales. Mientras tanto, detrás del incremento sobre el nivel de crushing de soja, se encuentran las proyecciones de una mayor demanda para el aceite como insumo en la industria del bioetanol y un incremento sobre el uso de la harina de soja de parte de la industria porcina y avícola. Las exportaciones norteamericanas ascenderían a 49,6Mt para culminar con 12,1Mt de stocks finales.

A nivel global, el USDA espera una cosecha de 422 Mt, con Brasil encabezando la lista y aportando 169 Mt de soja, mientras que proyectan una cosecha argentina de 51 Mt. El procesamiento industrial para la oleaginosa se espera al alza, llegando a 561 Mt (+17,3 Mt i.a.) explicando las subas por un mayor crushing en Argentina, China, Pakistán y Estados Unidos. Finalmente, las exportaciones globales de soja para la campaña siguiente se proyectan en 180,2Mt, +4% entre campañas, mientras China importaría 109 Mt.

Los contratos por soja cotizan al alza, luego de que el USDA revisara levemente los stocks finales para la campaña presente. Aunque los ajustes efectuados sobre Brasil, debido al fuerte impacto de las lluvias torrenciales en Río Grande do Sul, no fueron tan importantes como esperaban los analistas, limitando las subas.

Tweet